-

Bohaterstwo, które podziwiał świat. „W..

POLSKA2 lata temu -

Neon24 – ruska V kolumna

POLSKA2 lata temu -

Nowe osoby w Zarządzie Amiblu

BIZNES3 lata temu -

Mechanizm warunkowości – krok ku Homo Eu..

POLSKA3 lata temu -

Wściekłe i wulgarne „Lemparcice” ..

POLSKA3 lata temu -

Rolnicze poparcie dla prezesa Elewarru – ..

NEWS3 lata temu

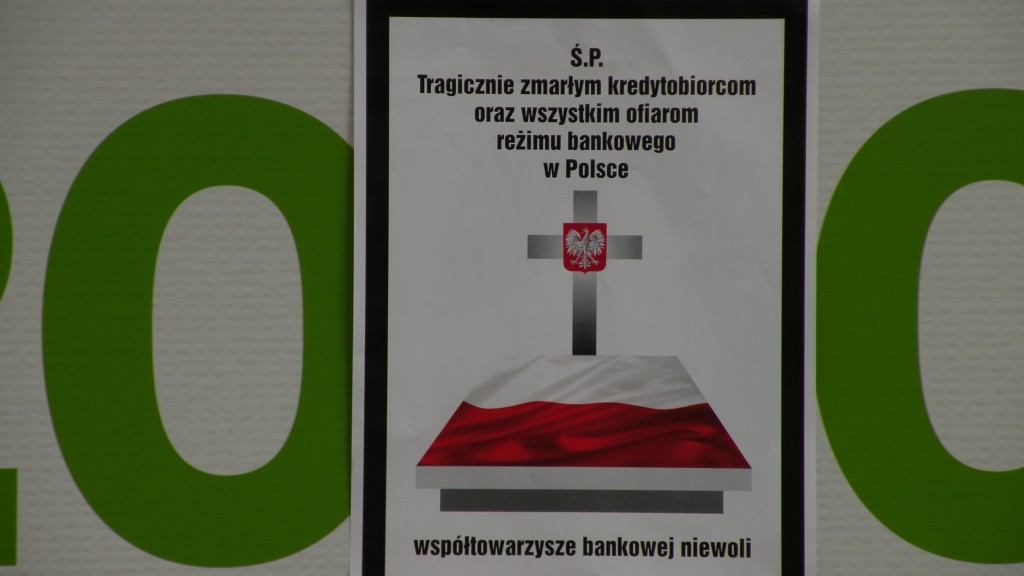

Kredyty zwane frankowymi – ludzie będą przegrywać spory

Duży może więcej. Ten motyw zaczerpnięty z reklamy PZU jak ulał pasuje do sytuacji banków oraz kredytobiorców, umownie zwanych frankowymi.

Pozornie sprawa jest prosta. Banki dysponowały wiedzą o nadchodzącym załamaniu finansów Grecji, co spowodować powinno podwyższenie kursu szwajcarskiej waluty uznawanej za bezpieczną w perspektywie dwóch, trzech lat najwyżej.

Zatem kredyt denominowany bądź też indeksowany jest niczym innym jak nieuczciwym instrumentem finansowym, użytym w celu osiągnięcia zysków.

Nieuczciwym, bowiem jedna ze stron umowy, na dodatek ta mocniejsza, wiedziała dokładnie, co spotka kurs franka szwajcarskiego w niezbyt odległej przyszłości.

By wykazać powyższe wystarczy oprzeć się na dostępnych analizach finansów Grecji, wysokości jej zadłużenia itp. w latach 2005-2009.

Jak jednak śpiewał przed laty Kazik: Polska, mieszkam w Polsce…

Nawet pobieżna analiza deklaracji majątkowych posłów i…. sędziów wskazuje niezbicie na sporą ilość kredytów obciążających te dwie najważniejsze w kraju grupy.

Najsłynniejszą frankowiczką jest posłanka Katarzyna Lubnauer.

Kiedy pisałem lat temu 6? 7? o najmocniejszej partii zasiadającej wówczas w Sejmie (bankowej) trudno było odnaleźć posła nie spłacającego kredytu. Przy czym w wielu przypadkach oprocentowanie było znacząco niższe od tego, który był dostępny dla przeciętnego obywatela.

Ponadto pomijamy istotną w przypadku każdego parlamentu rolę lobbystów.

To, że lobby bankowo-windykacyjne istnieje świadczą uchwalane ustawy.

Natomiast z całą pewnością można przyjąć brak lobbowania po stronie „frankowiczów”.

Tak więc już na starcie konfliktu warunki są różne.

Z jednej strony występuje pojedynczy, czasem w grupie, Kowalski, uzbrojony w rozgoryczenie i żal do Państwa, które obwinia za swoją dolę, z drugiej natomiast instytucja, która jak nastawiona wyłącznie na zysk dysponuje empatią psychopaty.

Na dodatek sędziowie w III RP opierają się na ustanowionym prawie, do tego w wielu, zbyt wielu przypadkach, interpretują je na korzyść silniejszego.

Przypadek katowicki, gdy Sąd Apelacyjny zastosował prawo wstecz tylko po to, by uzasadnić rację silniejszego (banku) tylko na razie jest odosobniony.

Za chwilę należy spodziewać się podobnych orzeczeń z innych regionów Polski.

Gra idzie bowiem o pieniądze, istotne nawet w przypadku budżetu dużego resortu.

Na zewnątrz banki stosują szantaż emocjonalny:

1. frankowicze chcieliby być uprzywilejowani kosztem innych, bo wiedziały gały co brały, a nadto ryzyko kursowe mogło oznaczać stratę dla banków;

2. frankowicze chcą pomocy dla siebie, a co z tymi, którzy brali kredyt normalny, w złotówkach?

3. i wreszcie groźba utraty stabilności systemu bankowego w Polsce poprzez wyliczanie ad hoc grożących rzekomo strat.

Obserwując media trudno nie zauważyć, że argumentacja 1) i 2 ) cieszy się dużą popularnością.

To właśnie wpływ medialnego lobby bankowego.

Legenda o niskich ratach, które były swoistym przywilejem „frankowiczów”, nie wytrzymuje w konfrontacji z praktyką.

Otóż w najlepszym razie po 10 latach spłaty ludzie są winni bankowi tyle samo, ile pożyczyli. W przypadku większych kredytów czasem wzrost sumy dłużnej wyniesie 30 – 40%!

Mowa oczywiście o zobowiązaniu złotówkowym, bowiem wszystkie kredyty wypłacane były w krajowej walucie.

Kredytobiorca, pozywający bank, stoi jednak przed problemem o wiele poważniejszym, niż mogłoby się wydawać.

To na nim bowiem spoczywa ciężar dowodu.

Dlatego więc zwycięstwa, jeśli w ogóle się trafiają, są raczej nikłe.

Za wysoki kurs, po jakim bank przeliczał raty, opłaty związane z pozornym wykupieniem waluty itd…

Tymczasem sedno umowy jest niezmienione, bowiem faktyczna wysokość oprocentowania kredytu jest stronom nieznana!

Zagadnienie matematyczne, przed którym stajemy, jest bowiem skomplikowane i nie da się go rozwiązać bez wprowadzenia tzw. parametru.

Oczywiście na gruncie waluty krajowej, a więc de facto waluty kredytu.

By obliczyć faktyczne oprocentowanie należy bowiem określoną w procentach ratę wyrażoną we frankach pomnożyć przez aktualny kurs i porównać z ratą obliczoną wg kursu z dnia zawarcia umowy. Różnica, do tej pory jak najbardziej dodatnia, powinna być również ujęta w rachunku procentowym. Bo oprocentowania umownego należy więc ją dodać. Trzeba jednak pamiętać, że tak samo wzrosła wysokość niespłaconego kredytu w złotówkach. A więc oprocentowanie pojedynczej raty powinno być zwiększone o wzrost kapitału….

.

Stojąc zatem twardo na gruncie waluty, w jakiej faktycznie kredyt zrealizowano, zasadnie dowodzimy, że brak jest podstawowej informacji, a to o wysokości oprocentowania!

Tymczasem dnia 23 kwietnia 2008 roku Parlament Europejski i Rada Europy wydają Dyrektywę 2008/48/WE w sprawie umów o kredyt konsumencki oraz uchylająca dyrektywę Rady 87/102/EWG. Dyrektywa ta ma podstawowe znaczenie dla stosunków pomiędzy konsumentem a instytucją kredytową.

.

Celem jej wydania jest pełna harmonizacja niezbędna do zapewnienia wszystkim konsumentom we Wspólnocie wysokiego i równoważnego poziomu ochrony ich interesów i stworzenia prawdziwego rynku wewnętrznego. Dlatego państwa członkowskie nie powinny mieć możliwości utrzymywania ani wprowadzania przepisów krajowych innych niż ustanowione w niniejszej dyrektywie. Ograniczenia te jednak powinny mieć zastosowanie wyłącznie w zakresie, w jakim przepisy zostały zharmonizowane w niniejszej dyrektywie. Tam, gdzie przepisy nie zostały zharmonizowane, państwa członkowskie powinny mieć swobodę utrzymywania i wprowadzania przepisów krajowych. W związku z tym państwa członkowskie mogą na przykład utrzymywać lub wprowadzać krajowe przepisy w sprawie solidarnej odpowiedzialności sprzedawcy lub dostawcy usług i kredytodawcy. Innym przykładem takiej możliwości może być utrzymanie lub wprowadzenie przez państwa członkowskie krajowych przepisów w sprawie unieważnienia umowy sprzedaży towarów lub umowy świadczenia usług, w przypadku gdy konsument korzysta z prawa odstąpienia od umowy o kredyt. W tym zakresie państwa członkowskie powinny mieć możliwość ustanowienia – w odniesieniu do umów o kredyt odnawialny – minimalnego okresu, jaki musi upłynąć pomiędzy wystąpieniem kredytodawcy o spłatę kredytu a dniem, w którym musi nastąpić spłata kredytu.(…)

.

Obowiązki państw członkowskich związane z wprowadzaniem w życie przepisów niniejszej dyrektywy powinny zatem być ograniczone do takiego zakresu, jaki wyznaczają te definicje. Niniejsza dyrektywa nie powinna jednak naruszać możliwości stosowania przez państwa członkowskie, zgodnie z prawem wspólnotowym, przepisów niniejszej dyrektywy w dziedzinach, które nie są objęte zakresem jej zastosowania.

.

Państwo członkowskie mogłoby w ten sposób utrzymywać lub wprowadzać przepisy krajowe odpowiadające przepisom niniejszej dyrektywy lub niektórym jej przepisom w stosunku do umów o kredyt nieobjętych zakresem stosowania niniejszej dyrektywy, na przykład w stosunku do umów o kredyt w kwocie niższej niż 200 EUR lub wyższej niż 75000 EUR. Ponadto państwa członkowskie mogłyby stosować przepisy dyrektywy również do kredytu wiązanego, który nie wchodzi w zakres definicji umowy o kredyt wiązany zawartej w niniejszej dyrektywie.

.

Dyrektywa nakazuje przede wszystkim rzetelne informowani kredytobiorcy o całkowitych kosztach zawieranej umowy oraz o jej warunkach. Warto sobie uzmysłowić, co konkretnie bank (czy inny SKOK, a nawet parabank) winien przekazać konsumentowi zanim zawrze z nim umowę.*

W przypadku, gdy umowa zawierana jest za pośrednictwem środków komunikowania się nie pozwalających na przekazanie powyższych informacji muszą one być doręczone zaraz po zawarciu umowy.

Natomiast sama umowa musi być sporządzona na nośniku trwałym (forma papierowa jak najbardziej jest dopuszczalna) i musi zawierać określone zwięźle i zrozumiale równie obszerny zakres informacji. **

Sankcje za naruszenie dyrektywy nie są określone, niemniej jednak z godnie z art. 23:

.

Proporcjonalne do wielkości instytucji finansowej i odstraszające ją od naruszania prawa!

A zatem muszą być dolegliwe dla banku czy innej instytucji finansowej.

.

Zgodnie z art. 27 u. 1 Dyrektywy Państwa członkowskie do dnia 11 czerwca 2010 r. przyjmują i publikują przepisy ustawowe, wykonawcze i administracyjne niezbędne do wykonania niniejszej dyrektywy. Państwa członkowskie niezwłocznie przekazują Komisji teksty tych przepisów. Państwa członkowskie stosują te przepisy od dnia 11 czerwca 2010 r.

.

Tymczasem wydana na podstawie w/w dyrektywy i obowiązująca w Polsce ustawa o kredycie konsumenckim została uchwalona rok później (12 maja 2011 r.), przy czym część jej przepisów ma zastosowanie do kredytów zabezpieczone hipoteką bez względu na ich wysokość.

.

Umowy kredytu hipotecznego mają z reguły długoletni charakter, a obciążenie często jest bardzo wysokie, stąd zakres obowiązków informacyjnych przed zawarciem umowy, a także transparentność postanowień umów kredytu hipotecznego mają podstawowe znaczenie dla konsumentów. Z tego też względu uzasadnione jest wprowadzenie – na poziomie ustawy – regulacji w zakresie informacyjnym przed zawarciem umowy oraz obowiązków informacyjnych w samej umowie. Niedotrzymanie tych obowiązków przez kredytodawcę lub pośrednika kredytowego umożliwia skorzystanie przez konsumenta z sankcji kredytu darmowego za okres 4 lat poprzedzających dzień złożenia oświadczenia o skorzystaniu z sankcji, w sposób ustalony w umowie. Wprowadzenie tego rozwiązania powinno zapewniać przestrzeganie przez kredytodawców i pośredników kredytowych obowiązków na nich nałożonych w zakresie kredytów zabezpieczonych hipoteką.

.

(uzasadnienie projektu ustawy z dnia 12 maja 2011 roku o kredycie konsumenckim, druk sejmowy nr 3596, Sejm VI kadencji)

.

.

Dla naszych rozważań skupmy się jedynie na kredytach zabezpieczonych hipoteką.

Zgodnie z art. 4 u. 1 pkt 1 ustawy do takich umów mają zastosowanie art. 22, art. 23, art. 29, art. 35, art. 35a i art. 46.

Co to konkretnie oznacza?

Po kolei.

Art. 22 i 23 nakazuje przekazać kredytobiorcy informacje, w zasadzie tożsame z tymi określonymi w dyrektywie (WE) z 23 kwietnia 2008 roku.

Art. 29 dotyczy wymaganej formy (pisemna, chyba, że przepis wymaga innej szczególnej formy, np. aktu notarialnego).

Nas tak naprawdę interesują ostatnie trzy ostatnie:

.

Art. 35

1. Umowa o kredyt zabezpieczony hipoteką powinna zawierać co najmniej dane określone w art. 69 ust. 2 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe*** oraz:

1) określenie opłat oraz innych kosztów związanych z udzieleniem kredytu, w tym opłatę za rozpatrzenie wniosku kredytowego, przygotowanie i zawarcie umowy o kredyt oraz warunki ich zmian;

2) całkowity koszt kredytu określony w dniu zawarcia umowy;

3) całkowitą kwotę do zapłaty przez konsumenta określoną w dniu zawarcia umowy;

4) zasady i koszty ustanowienia, zmiany lub wygaśnięcia zabezpieczeń i ubezpieczeń w tym kosztów ubezpieczenia spłaty kredytu;

5) prawo konsumenta do spłaty kredytu przed terminem;

6) termin, sposób i skutki odstąpienia od umowy przez konsumenta, jeżeli takie prawo konsumentowi przysługuje;

7) skutki niedotrzymania warunków umowy, ze szczególnym uwzględnieniem informacji o stopie oprocentowania zadłużenia przeterminowanego, warunkach jej zmiany oraz ewentualne opłaty z tytułu zaległości w spłacie kredytu;

8) sposób i warunki ustalania stopy procentowej, na podstawie której obliczana jest wysokość rat kapitałowo-odsetkowych – w przypadku kredytów o zmiennej stopie oprocentowania.

2. W umowach o kredyt zabezpieczony hipoteką indeksowanych w walucie innej niż waluta polska umowa, oprócz danych określonych w ust. 1, powinna dodatkowo zawierać informację o:

1) wysokości raty kapitałowo-odsetkowej w walucie innej niż waluta polska;

2) zasadach i terminach ustalania kursu wymiany walut, przeliczania na walutę polską kwoty udostępnionego kredytu oraz wysokości rat kapitałowo-odsetkowych.

Art. 35a

1. W przypadku umowy o kredyt denominowany lub indeksowany do waluty innej niż waluta polska, konsument może dokonywać spłaty rat kapitałowo-odsetkowych bezpośrednio w tej walucie.

2. Przepisy ust. 1 stosuje się odpowiednio do spłaty całości lub części kredytu przed terminem określonym w umowie.

1. Wykonanie uprawnienia, o którym mowa w ust. 1 i 2, nie może wiązać się z poniesieniem dodatkowych kosztów przez konsumenta.

2. Kredytodawca nie może uzależnić wykonania przez konsumenta uprawnienia, o którym mowa w ust. 1 i 2, od wprowadzenia dodatkowych ograniczeń, w szczególności nie może zobowiązać kredytobiorcy do nabywania waluty przeznaczonej na spłatę rat kredytu, jego całości lub części, od określonego podmiotu.

(…)

Art. 46

1. W przypadku naruszenia przez kredytodawcę art. 35, konsument, po złożeniu kredytodawcy pisemnego oświadczenia, zwraca kredyt bez odsetek i innych kosztów kredytu należnych kredytodawcy za okres 4 lat poprzedzających dzień złożenia tego oświadczenia i w sposób ustalony w umowie.

2. W przypadkach, o których mowa w ust. 1, konsument ponosi koszty ustanowienia zabezpieczenia kredytu przewidziane w umowie.

3. Uprawnienie, o którym mowa w ust. 1, wygasa po upływie roku od dnia wykonania umowy.

Skoro więc jest przepis, który pozwala dyscyplinować banki, to dlaczego tyle problemów?

Powodem jest polskie prawo, uchwalone, jak się wydaje pod presją lobby bankowego.

Niestety, ustawodawca nie dość, że z uchwaleniem ustawy zwlekał, to jeszcze wprowadził półroczny okres tzw. vacatio legis.

Zgodnie zaś z postanowieniem art. 66 u. 1 ustawy do umów zawartych przed dniem wejścia w życie ustawy stosuje się przepisy dotychczasowe.

.

Tymczasem ustawa została ogłoszona 17 czerwca 2011 roku, a więc weszła w życie dopiero 17 grudnia 2011 r.

Znane mi są przypadki oszukiwania przez banki swoich klientów (bo inaczej nie da się tego nazwać) jeszcze na początku grudnia 2011 roku. Gdyby zrobiły to samo 17 i później musiałyby się zaspokoić spłacaną latami kwotą główną.

Trudno nie zauważyć, że klienci banków ni z gruchy ni z pietruchy zostali nagle podzieleni na lepszych i gorszych.

Ci lepsi zawarli swoje umowy po 17 grudnia 2011 r.

Ci gorsi, przed.

Tymczasem Konstytucja zakłada równość wobec prawa wszystkim znajdującym się na obszarze Polski (art. 32).

Oczywiste w takim razie powinno być objęcie taką samą ochroną wszystkich kredytobiorców w Polsce.

Od dnia wejście w życie ww. ustawy.

Pamiętać należy, że ze względu na wyjątkowo długi okres vacatio legis banki miały wystarczająco dużo czasu, by dostosować umowy do warunków określonych brukselską dyrektywą z dnia 23 kwietnia 2008 roku.

To, że nie zrobiły nic w tym kierunku jest tylko i wyłącznie ich winą.

Jednak konia z rzędu temu adwokatowi, który wywalczy przed sądem nieważność umowy (zawieranej wszak w złej wierze, jak wykazałem na wstępie) we wszystkich instancjach, kasacji nie wyłączając.

Przypomnieć należy to, co działo się nie tak dawno temu (i trafia do tej pory) w wydziałach ubezpieczeń społecznych Sądów Okręgowych.

Mam na myśli „polowanie na przedsiębiorców” za tzw. pracę nakładczą, o czym pisałem np. tutaj:

https://3obieg.pl/zus-czyli-precedens

.

Dopiero zmiana prawa, a konkretnie uchwalenie ustawy zwanej abolicyjną, pozwoliło części odetchnąć, bowiem sądy, rzekomo niezawisłe, w przeważającej części znanych mi przypadków przymykały oczy na oczywiste niedoróbki zaskarżanych decyzji ZUS i orzekały p-ko ludziom usiłujących ratować swój niewielki biznes.

Nie ma więc innej drogi, która by pozwoliła rozwiązać problemy z bankami jakie mają wszyscy kredytobiorcy, a nie tylko tzw. frankowicze.

Oto, jak powinien brzmieć art. 66 u 1 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim:

.

do umów zawartych przed dniem wejścia w życie ustawy stosuje się przepisy dotychczasowe z wyjątkiem umów zabezpieczonych hipotecznie, do których mają zastosowanie bez względu na termin zawarcia umowy począwszy od dnia wejścia ustawy w życie.

Do tego 14 dniowy termin vacatio legis.

Ludzie powinni być równi wobec prawa.

Kredytobiorcy również.

.

17.01 2018

_____________________________________________

* art. 5 u. 1 dyrektywy 2008/48/WE:

a) rodzaj kredytu;

b) dane identyfikacyjne i adres kredytodawcy, a także, w stosownych przypadkach, dane identyfikacyjne i adres zaangażowanego pośrednika kredytowego;

c) całkowitą kwotę kredytu oraz warunki dokonywania wypłat;

d) okres obowiązywania umowy o kredyt;

e) w przypadku kredytu w formie odroczonej płatności za towar lub usługę lub umowy o kredyt wiązany – towar lub usługę i ich cenę gotówkową;

f) stopę oprocentowania kredytu, warunki stosowania tej stopy oprocentowania oraz, jeśli są dostępne, wszelkie indeksy lub stopy referencyjne mające zastosowanie do pierwotnej stopy oprocentowania kredytu, a także okresy, warunki i procedury zmian stopy oprocentowania kredytu. Jeżeli w różnych okolicznościach stosuje się różne stopy oprocentowania – wyżej wymienione informacje o wszystkich stosowanych stopach;

g) rzeczywistą roczną stopę oprocentowania oraz całkowitą kwotę do zapłaty przez konsumenta, przedstawione za pomocą reprezentatywnego przykładu podającego wszystkie założenia przyjęte do obliczenia tej stopy; w przypadku gdy konsument poinformował kredytodawcę o co najmniej jednym ze składników preferowanego przez siebie kredytu, takich jak okres obowiązywania umowy o kredyt i całkowita kwota kredytu, kredytodawca uwzględnia te składniki; jeżeli umowa o kredyt przewiduje różne sposoby dokonywania wypłat, w odniesieniu do których obowiązują różne opłaty i stopy oprocentowania, a kredytodawca korzysta z założenia, o którym mowa w załączniku I część II lit. b), zaznacza on, że inne mechanizmy dokonywania wypłat mogą spowodować zastosowanie wyższej rocznej stopy oprocentowania;

h) kwotę, liczbę i częstotliwość płatności, jakich ma dokonać konsument, oraz, w stosownych przypadkach, kolejność, w jakiej płatności będą zaliczane na poczet spłaty różnych należnych sald, dla których stosuje się różne stopy oprocentowania;

i) w stosownych przypadkach, opłaty za prowadzenie jednego lub kilku rachunków, na których zapisywane są zarówno transakcje płatności, jak i wypłaty, chyba że otwarcie takiego rachunku nie jest obowiązkowe, łącznie z opłatami za korzystanie ze środków płatniczych, zarówno dla transakcji płatności, jak i dla wypłat, a także wszelkie inne opłaty powstałe w związku z umową o kredyt oraz warunki, na jakich opłaty te mogą ulegać zmianie;

j) w stosownych przypadkach – konieczność poniesienia przez konsumenta kosztów notarialnych przy zawarciu umowy o kredyt;

k) obowiązek, o ile taki istnieje, zawarcia umowy dotyczącej usług dodatkowych związanych z umową o kredyt, w szczególności ubezpieczenia, w przypadku gdy zawarcie takiej umowy jest niezbędne do uzyskania kredytu lub do uzyskania go na oferowanych warunkach;

l) stopę oprocentowania mającą zastosowanie w przypadku opóźnienia płatności oraz ustaleń dotyczących jej zmian, a także, w stosownych przypadkach, wszelkie opłaty z tytułu zaległości w spłacie;

m) ostrzeżenie o konsekwencjach braku płatności;

n) w stosownych przypadkach, wymagane zabezpieczenia;

o) istnienie lub brak prawa do odstąpienia od umowy;

p) prawo do przedterminowej spłaty, o ile ono istnieje i, w stosownych przypadkach, informację na temat prawa kredytodawcy do rekompensaty, a także sposób określania tej rekompensaty zgodnie z art. 16;

q) prawo konsumenta do natychmiastowego otrzymania bezpłatnej informacji, zgodnie z art. 9 ust. 2, na temat wyników przeprowadzonej w celu oceny jego zdolności kredytowej weryfikacji w bazie danych;

r) prawo konsumenta do bezpłatnego otrzymania na żądanie egzemplarza projektu umowy o kredyt. Przepisu tego nie stosuje się, jeżeli w chwili, gdy konsument zgłasza takie żądanie, kredytodawca nie wyraża chęci zawarcia z konsumentem umowy o kredyt; oraz

s) w stosownych przypadkach, czas, przez jaki kredytodawca jest związany informacjami udzielonymi przed zawarciem umowy o kredyt.

/

** Informacje, jakie powinny znajdować się w umowie:

- a) rodzaj kredytu;

b) dane identyfikacyjne i adresy umawiających się stron, a także, w stosownych przypadkach, dane identyfikacyjne pośrednika kredytowego;

c) okres obowiązywania umowy o kredyt;

d) całkowitą kwotę kredytu oraz warunki dokonywania wypłat;

e) w przypadku kredytu w formie odroczonej płatności za określony towar lub usługę lub w przypadku umowy o kredyt wiązany – towar lub usługę i ich cenę gotówkową;

f) stopę oprocentowania kredytu, warunki stosowania tej stopy oraz, jeśli są dostępne, wszelkie indeksy lub stopy referencyjne mające zastosowane do pierwotnej stopy oprocentowania kredytu, a także okresy, warunki i procedury zmiany stopy oprocentowania kredytu. Jeżeli w różnych okolicznościach stosuje się różne stopy oprocentowania kredytu, wyżej wymienione informacje dotyczące wszystkich stosowanych stóp;

g) rzeczywistą roczną stopę oprocentowania i całkowitą kwotę do zapłaty przez konsumenta, obliczone w chwili zawierania umowy o kredyt; podawane są wszystkie założenia przyjęte do obliczenia tej stopy;

h) kwotę, liczbę i częstotliwość płatności, jakich ma dokonać konsument, oraz, w stosownych przypadkach, kolejność, w jakiej płatności będą zaliczane na poczet spłaty różnych należnych sald, dla których stosuje się różne stopy oprocentowania kredytu;

i) w przypadku gdy ma miejsce spłata kapitału w ramach umowy o kredyt na czas określony, prawo konsumenta do otrzymywania, na wniosek i bez opłat, w każdym czasie przez cały okres obowiązywania umowy o kredyt, zestawienia w formie tabeli spłat. Tabela spłat wskazuje należne płatności oraz okresy i warunki zapłaty takich kwot; poszczególne spłaty przedstawione są w tabeli w rozbiciu na mniejsze elementy w celu uwidocznienia spłaty kapitału, odsetek wyliczonych na podstawie stopy oprocentowania kredytu i, w stosownych przypadkach, kosztów dodatkowych; w przypadku gdy stopa oprocentowania nie jest stała lub gdy koszty dodatkowe mogą ulegać zmianie na mocy umowy o kredyt, tabela spłat zawiera jasne i zwięzłe wskazanie, że dane liczbowe zawarte w tabeli zachowują ważność wyłącznie do następnej zmiany stopy oprocentowania kredytu lub dodatkowych kosztów, zgodnie z umową o kredyt;

j) w przypadku gdy opłaty i odsetki są płacone bez spłaty kapitału, zestawienie wskazujące okresy i warunki płatności odsetek i towarzyszących im stałych lub jednorazowych opłat;

k) w stosownych przypadkach, opłaty za prowadzenie jednego lub kilku rachunków, na których zapisywane są transakcje płatności, jak i wypłaty, chyba że otwarcie takiego rachunku nie jest obowiązkowe, łącznie z opłatami za korzystanie ze środków płatniczych, zarówno dla transakcji płatności, jak i dla wypłat, oraz wszelkie inne opłaty powstałe w związku z umową o kredyt oraz warunki, na jakich opłaty te mogą ulegać zmianie;

l) stopę oprocentowania mającą zastosowanie do opóźnionych płatności obowiązującą w chwili zawarcia umowy o kredyt oraz ustalenia dotyczące jej zmian, a także, w stosownych przypadkach, opłaty z tytułu zaległości w spłacie;

m) ostrzeżenie o konsekwencjach braku płatności;

n) w stosownych przypadkach, wzmiankę o konieczności poniesienia kosztów notarialnych;

o) ewentualne wymagane zabezpieczenia i ubezpieczenia;

p) istnienie prawa do odstąpienia lub brak takiego prawa, okres, w którym można z niego skorzystać, oraz inne warunki korzystania z niego, w tym informację o obowiązku spłaty przez konsumenta wypłaconego kapitału oraz odsetek zgodnie z art. 14 ust. 3 lit. b), a także kwotę odsetek należnych w stosunku dziennym;

q) informacje na temat praw wynikających z art. 15, a także warunki korzystania z tych praw;

r) prawo do przedterminowej spłaty oraz procedurę przedterminowej spłaty, a także, w stosownych przypadkach, informację dotyczącą prawa kredytodawcy do otrzymania rekompensaty i sposobu jej ustalania;

s) procedurę mającą zastosowanie przy korzystaniu z prawa do rozwiązania umowy o kredyt;

t) informację, czy konsument może skorzystać z pozasądowego mechanizmu reklamacyjnego i odwoławczego, a jeżeli tak – sposoby dostępu do niego;

u) w stosownych przypadkach, inne warunki umowy;

v) w stosownych przypadkach, nazwę i adres właściwego organu nadzorczego.

/

*** art. 69 ust. 2 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe:

- Przez umowę kredytu bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas oznaczony w umowie kwotę środków pieniężnych z przeznaczeniem na ustalony cel, a kredytobiorca zobowiązuje się do korzystania z niej na warunkach określonych w umowie, zwrotu kwoty wykorzystanego kredytu wraz z odsetkami w oznaczonych terminach spłaty oraz zapłaty prowizji od udzielonego kredytu.

2. Umowa kredytu powinna być zawarta na piśmie i określać w szczególności:

1) strony umowy;

2) kwotę i walutę kredytu;

3) cel, na który kredyt został udzielony;

4) zasady i termin spłaty kredytu;

4a) w przypadku umowy o kredyt denominowany lub indeksowany do waluty innej niż waluta polska, szczegółowe zasady określania sposobów i terminów ustalania kursu wymiany walut, na podstawie którego w szczególności wyliczana jest kwota kredytu, jego transz i rat kapitałowo-odsetkowych oraz zasad przeliczania na walutę wypłaty albo spłaty kredytu;

5) wysokość oprocentowania kredytu i warunki jego zmiany;

6) sposób zabezpieczenia spłaty kredytu;

7) zakres uprawnień banku związanych z kontrolą wykorzystania i spłaty kredytu;

8) terminy i sposób postawienia do dyspozycji kredytobiorcy środków pieniężnych;

9) wysokość prowizji, jeżeli umowa ją przewiduje;

10) warunki dokonywania zmian i rozwiązania umowy.

3. W przypadku umowy o kredyt denominowany lub indeksowany do waluty innej niż waluta polska, kredytobiorca może dokonywać spłaty rat kapitałowo-odsetkowych oraz dokonać przedterminowej spłaty pełnej lub częściowej kwoty kredytu bezpośrednio w tej walucie. W tym przypadku w umowie o kredyt określa się także zasady otwarcia i prowadzenia rachunku służącego do gromadzenia środków przeznaczonych na spłatę kredytu oraz zasady dokonywania spłaty za pośrednictwem tego rachunku.