-

Bohaterstwo, które podziwiał świat. „W..

POLSKA2 lata temu -

Neon24 – ruska V kolumna

POLSKA3 lata temu -

Nowe osoby w Zarządzie Amiblu

BIZNES3 lata temu -

Mechanizm warunkowości – krok ku Homo Eu..

POLSKA3 lata temu -

Wściekłe i wulgarne „Lemparcice” ..

POLSKA4 lata temu -

Rolnicze poparcie dla prezesa Elewarru – ..

NEWS4 lata temu

Co dalej z kryzysem? cz. III

Jeśli rządy państw strefy euro nie spróbują ucieczki od prób wdrażania poważnych reform do keynesowskich prób stymulowania gospodarki, to te nieśmiałe objawy mogą stać się normalnym stanem zdrowia pacjentów.

Strefa euro ma za sobą kolejny, niezbyt udany gospodarczo rok. Chociaż kryzys zadłużenia nie rozlał się na kolejne kraje — Hiszpania i Włochy jak na razie radzą sobie bez zewnętrznej pomocy — a rentowności obligacji wszystkich państw PIIGS maleją, to obywatele państw strefy euro często muszą borykać się z problemami w znalezieniu pracy i nie mogą doczekać się ponownie czasów, gdy ich dochody rosły.

Na początku 2012 r. szczególnie aktywny był Europejski Bank Centralny, który w ramach trzyletnich LTRO udzielił europejskim bankom ogromnych pożyczek, w wyniku których suma bilansowa EBC przekroczyła 3 biliony euro. Jednak suma ta przestała rosnąć w połowie roku i obecnie raczej powoli maleje, np. w miarę jak zapadają kolejne papiery wartościowe trzymane przez EBC. Do tego dochodzą pogłoski, że część banków może na początku obecnego roku spłacić pożyczki zaciągnięte na przełomie 2011 i 2012 r., co znacznie odchudziłoby bilans frankfurckiego banku i zmniejszyło bazę monetarną. Takiej bezczynności władz monetarnych można oczywiście tylko przyklasnąć, jeśli chcemy, by problemy europejskiej gospodarki zostały wreszcie rozwiązane, a nie jedynie odsunięte w czasie. Brak aktywnego banku centralnego to problem dla banków chcących dalej finansować błędne inwestycje, które muszą być przez to realnie wycenione i zrestrukturyzowane. To z kolei sprawi, że czynniki produkcji będą mogły trafić tam, gdzie będą najlepiej służyć potrzebom ludzi. Otwartą kwestią pozostaje oczywiście problem, jak długo EBC wytrzyma w swoim nicnierobieniu. Jak widzieliśmy, Fedowi taka polityka znudziła się po kilkunastu miesiącach. Miejmy nadzieję, że europejscy centralni bankierzy wytrzymają znacznie dłużej.

Wyraźne rozszerzenie bazy monetarnej przez EBC nie przełożyło się na razie na znacznywzrost szerszych agregatów pieniężnych. Roczny wzrost M1 przyspieszył ostatnio, ale do poziomu 6,7%, który nie wydaje się jeszcze alarmujący. Z kolei M3 rośnie o niecałe 4%. Alternatywna, austriacka miara wskazuje także na wzrost w okolicach 5%. Choć jest to więcej niż jeszcze rok temu, to warto zauważyć, że przy ekspansji kredytowej w latach 2003-2006 wskaźnik ten rósł raczej w tempie 10-20%. Ponadto cały czas pożyczki dla sektora prywatnego nie rosną, trudno zatem mówić o jakiejkolwiek ekspansji kredytu w skali całej strefy euro.

Takie otoczenie monetarne powinno sprawiać, że czynniki produkcji, np. praca, są przekierowywane do przedsięwzięć mających biznesową przyszłość niezależnie od wsparcia rządu i banku centralnego. Do pewnego stopnia dzieje się tak chyba w Wielkiej Brytanii. Dlaczego zatem w strefie euro ciągle widzimy rosnące bezrobocie?

Będę dość przewidywalny i odpowiem, że to wina państwa i jego regulacji. Gospodarki takich państw jak Grecja, Portugalia, Hiszpania czy Włochy cierpią niestety na nadmiar rządowych pomysłów w dziedzinie ulepszania życia, a zwłaszcza warunków pracy. Dobrowolna transakcja dorosłych ludzi o świadczeniu przez jedną ze stron usług, za które druga ma zapłacić ustaloną przez obie strony cenę, to rozwiązanie zbyt prymitywne jak na południowoeuropejskie warunki. Dlatego też państwa lubią ustalać wszelakie szczegóły tych umów jak okresy wypowiedzenia, odprawy, minimalne wynagrodzenia, urlopy, warunki przerwania umowy, długość dnia pracy etc. Do tego urzędnicy lubią kontrolować, żeby osoby świadczące konkretne usługi miały odpowiednie państwowe zezwolenia, by na jakieś partactwo nie pozwolić. Tego typu kontrole sprawiają, że przedsiębiorcy bardzo niechętnie zawierają nowe umowy o pracę.

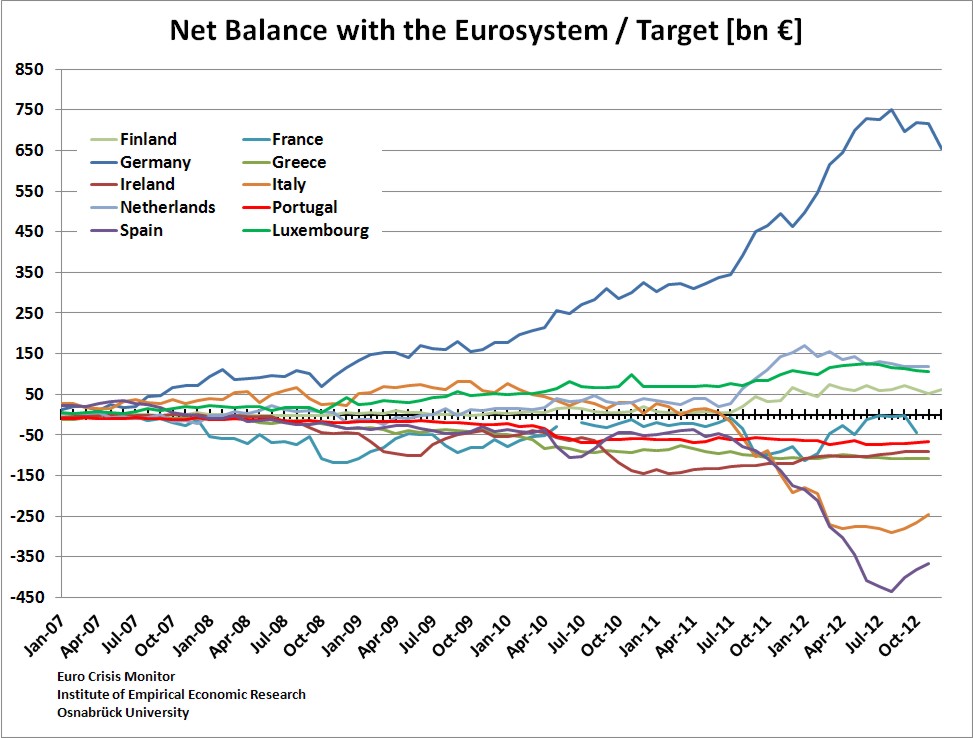

Z tych też powodów restrukturyzacja gospodarek południowej Europy dość mocno się ślimaczy, co niestety boleśnie odczuwają obywatele tych państw. Jednak to, że się ślimaczy, nie znaczy, że w ogóle nie postępuje. Można bowiem zauważyć pewne symptomy poprawy sytuacji. Na początek spójrzmy na nierównowagi w systemie TARGET 2.

Mniej więcej do połowy 2012 r. nadwyżka Niemiec w TARGET 2 stale rosła, czemu towarzyszyło powiększanie się deficytów Włoch i Hiszpanii. Jednak ostatnie sześć miesięcy to zupełnie inna historia — nadwyżka Niemiec zmalała o 100 mld euro od rekordowych poziomów, a połączony deficyt Hiszpanii i Włoch został zredukowany o podobna kwotę. Oznaczać to może, że włoskiemu i hiszpańskiemu systemowi bankowemu krok bliżej do stabilizacji. Najwidoczniej obywatele państw z Półwyspu Iberyjskiego i Apenińskiego przestali masowo transferować swoje zasoby gotówkowe do banków niemieckich czy holenderskich. Ponadto, o czym więcej w kolejnym akapicie, państwa te odnotowują ostatnio wzrost eksportu, z czym wiąże się oczywiście napływ pieniądza do kraju i jego systemu bankowego.

Kolejnym powodem do optymizmu jest właśnie ów wzrost eksportu w Grecji, Portugalii, Hiszpanii, Włoszech. Po pierwsze, okazuje się, że w tych krajach można produkować zyskownie coś, co konsumenci (do tego zagraniczni) sami chcą kupić. Ponadto, najwyraźniej można to osiągnąć bez dewaluacji własnej waluty, jak to zazwyczaj radzi się zrobić w etatystycznych podręcznikach. Jeśli rządy nie zrujnują tych eksportujących przedsiębiorców kolejnymi podatkami i regulacjami, to zapewne są to pierwsze jaskółki ożywienia gospodarczego w państwach południowej Europy. Dodatkowo, w Grecji branża turystyczna spodziewa się wzrostu liczby turystów o 1 milion w tym roku, co połączone z plotkami o cofnięciu podwyżki VAT-u na usługi restauratorskie dobrze rokuje najważniejszemu sektorowi greckiej gospodarki. Greckie państwo jako jedne z nielicznych obniża ostatnio nominalne wydatki publiczne (w tym przede wszystkim te najłatwiejsze do obcięcia, czyli koszty obsługi długu publicznego[1]) i jeśli utrzyma ten kurs, to najgorsze chyba będzie już wkrótce za Grekami.

Trwałej poprawie sytuacji gospodarczej w strefie euro sprzyja otoczenie monetarne — brak ekspansji kredytowej umożliwia wykrycie i restrukturyzację błędnych inwestycji. Tempo tej restrukturyzacji będzie tym szybsze, im energiczniej europejskie gospodarki będą się reformować (deregulować rynek pracy, prywatyzować) i im skuteczniej rządy będą ciąć wydatki publiczne (nie mylić z podnoszeniem podatków). Wydaje się, że widać już pierwsze symptomy ożywienia gospodarczego (wzrost eksportu i spadek nierównowag w systemie TARGET 2). Jeśli rządy państw strefy euro nie spróbują ucieczki od prób wdrażania poważnych reform do keynesowskich prób stymulowania gospodarki, to te nieśmiałe objawy mogą stać się normalnym stanem zdrowia pacjentów.

[1] Grecja po 11 miesiącach 2012 r. miała prymarną nadwyżkę, czyli gdyby zaprzestała obsługiwać dług publiczny, to nie musiałaby dokonywać żadnych dalszych cięć w wydatkach publicznych, choć te oczywiście są wskazane.