-

Bohaterstwo, które podziwiał świat. „W..

POLSKA2 lata temu -

Neon24 – ruska V kolumna

POLSKA3 lata temu -

Nowe osoby w Zarządzie Amiblu

BIZNES3 lata temu -

Mechanizm warunkowości – krok ku Homo Eu..

POLSKA3 lata temu -

Wściekłe i wulgarne „Lemparcice” ..

POLSKA4 lata temu -

Rolnicze poparcie dla prezesa Elewarru – ..

NEWS4 lata temu

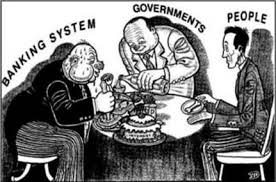

KONWERSATORIUM – wystawiamy rachunek banksterom

Z cyklu „Pieniądz i gospodarka suwerennego państwa”.

Poprzednia notka: KONWERSATORIUM – monetarna manna z nieba

Znalazłem w internecie notkę z dnia 2005-05-31 o pracach w naszym Sejmie na rzecz ograniczenia lichwy. Tę „kryminogenną i populistyczną propozycję” cytuję w całości. Dobrze wiedzieć, kto w Polsce, tak naprawdę, rządzi.

Konferencja Przedsiębiorstw Finansowych, zrzeszająca 22 największe przedsiębiorstwa bankowe i niebankowe z rynku consumer finance w Polsce, podtrzymuje zdecydowanie negatywne stanowisko wobec ustawy, popierając je rzetelnymi argumentami i analizami.

– Przez niemal rok pracy nad ustawą jej pomysłodawcy nie przedstawili żadnych analiz na temat makroekonomicznych skutków wprowadzenia w życie limitów oprocentowania. Rozwój szarej strefy pociąga za sobą bardzo poważne konsekwencje w skali całej gospodarki, w tym zmniejszenie wpływów do budżetu oraz naruszenie zasad uczciwej, zdrowej konkurencji. Uważamy projekt za populistyczny i zbędny. Posłowie, którzy dziś forsują ustawę, za moment mogą nie zasiadać już w Sejmie i ciekawe kto wówczas poniesie odpowiedzialność za opłakane skutki tych rozwiązań – mówi Andrzej Roter, dyrektor generalny Konferencji Przedsiębiorstw Finansowych w Polsce.

Do najpoważniejszych, negatywnych konsekwencji wprowadzenia w życie proponowanych przepisów, KPF zalicza:

* rozwój czarnego rynku kredytów i pożyczek oraz nasilenie niecywilizowanych metod windykacji. Popyt na kredyt ze strony ubogich gospodarstw domowych jest niezależny od jakichkolwiek regulacji prawnych. Ludzie będą poszukiwać gotówki w innych źródłach, głównie nielegalnych

* rosnące wykluczenie społeczne – w wyniku zaostrzenia procedur kredytowych, ponad 2 miliony osób w Polsce zostanie pozbawionych możliwości zaciągnięcia legalnego kredytu

* 50% spadek sprzedaży ratalnej w Polsce – wg szacunków Instytutu Badań nad Gospodarką Rynkową

* obniżenie oprocentowania depozytów, a przez to i akcji kredytowej banków.

Zdaniem KPF jest wiele innych sposobów, które realnie mogą wzmocnić ochronę polskiego konsumenta: przede wszystkim edukacja finansowa społeczeństwa, a także rozwiązania legislacyjne, takie jak np. projekt ustawy o upadłości konsumenckiej czy objęcie nadzorem finansowym instytucji niebankowych. KPF kończy pracę nad Zasadami Dobrych Praktyk w działalności kredytowej i windykacyjnej, który stanowić będzie rodzaj samoregulacji rynku.

Poza KPF, negatywne opinie na temat projektów przedstawiły m.in.:

- Instytut Badań Nad Gospodarką Rynkową,

- Narodowy Bank Polski,

- Związek Banków Polskich,

- Krajowy Związek Banków Spółdzielczych,

- Rada Ministrów, Ministerstwo Finansów i Ministerstwo Sprawiedliwości,

- Krajowa Rada Sądownictwa.

Znalazł się jednak niedaleko naszych granic, ktoś, komu nie były potrzebne ekspertyzy miejscowych szabas gojów, poszedł po władze, i zjechał z oprocentowaniem pożyczek dla ludności na 4,5 % i dla przedsiębiorców na 2,5% w stosunku rocznym. Czy czasem nie wiecie kto to taki?

Wiemy już, że nie jesteśmy zdani na to, aby wysoka stopa lombardowa regulowała wypływ pieniędzy na rynek z systemu bankowego. Wiemy też, że pieniądze nie rosną na drzewach tylko są „kreowane” o czym donosi oficjalny raport NBP Podaż pieniądza M3 i czynniki jego kreacji . Wiemy jak ta kreacja wygląda: przychodzi klient do banku który ma zdolność kredytową, to nie ma takiego przypadku, aby brakło dla niego pieniędzy. Nigdy nie zostanie odprawione z kwitkiem ,bo to przecież do banku przyszła kopalnia złota. Hokus -pokus – abrakadabra … i na jego koncie znajdzie się żądana kwota. „To dług rodzi kredyt a nie odwrotnie” jak mawiał jedne z ojców założycieli USA. Wiemy także ile tego pieniądza się kreowało w Polsce po zmianie ustawy o NBP. Przypomnijmy te dane.

Gdyby zdarzyło Ci się stanąć przy boku polskiego Orbana to wiedz:

KOLUMNA „B” – pokazuje ilość pieniądza, która była niezbędna do obsłużenia transakcji na rynku. Jeśli pieniędzy brakowało to gospodarka „wyszarpywała je” z systemu bankowego. Jak widać ilość tego pieniądza zwiększa się z roku na rok. Powodów do tego dostarcza zarówno inflacja jak i wzrost PKB.

KOLUMNA „C” (znak jak w sprawozdaniu NBP)– obrazuje nadwyżkę udzielonych kredytów nad depozytami. Jeśli dotychczas nie wiedziałaś jakie są te „czynniki kreacji pieniądza, to masz czarno na żółtym. Warto zauważyć, że od 2001 roku ten „wykreowany” pieniądz przestał być wycofywany z systemu bankowego. Od tamtego czasu znikły w ogóle udzielane przez NBP bankom komercyjnym pożyczki redyskontowe, a pożyczki lombardowe utrzymywały się na znikomym poziomie. W przypadku banków zagranicznych zasilanych „zieloną sraczką FED-u” też można przyjąć, że koszt pierwotnej kreacji pieniądza jest śladowy. Suma tej kolumny daje wyobrażenie o ilości pieniądza „wyczarowanego z powietrza” i zamienionego na pieniądz rzeczywisty po spłacie kredytów przez nieszczęśników. To ponad dwa biliony zł!!! Ponieważ w Polsce, na ponad 60 banków, tylko 4 to banki polskie łatwo domyślić się, kto jest beneficjentem tych kwot.

KOLUMNA „D” – to wysokości stóp lombardowych NBP (z małymi zmianami wciągu roku). Banki komercyjne, które w myśl prawa bankowego są dealerami rynku pieniężnego, zobowiązane są dźwigać stopy procentowe pożyczek w pobliże czterokrotnej stopy lombardowej i utrzymywać stopy procentowe depozytów na poziomie jednej stopy lombardowej. Jest to praktycznie najważniejszy oręż Rady Polityki Pieniężnej w walce o utrzymanie inflacji w ryzach. Proszę zwrócić uwagę na lata 1998, 1999. Lichwa sięgnęła zenitu.

KOLUMNA „E” – obrazuje potrzeby pożyczkowe, czyli wielkość zaciągniętych kredytów. Jeśli uważasz, że nikt nikogo nie zmusza do brania kredytów, to tkwisz w urojeniach. Gospodarstwa domowe, przedsiębiorcy i budżet państwa przyciśnięci do muru decydowali się na pożyczki pomimo lichwiarskich procentów. Mus to wielki pan – trzeba być wyjątkowym cynikiem aby myśleć inaczej. „Potrzeba pożyczkowa”, to manna z nieba dla pewnej cywilizacji koczowniczej, która jest w stanie zrobić wszystko, aby nie podciąć gałęzi na której siedzi: im mniejsza produkcja rodzima, tym bardziej trzeba ograniczać inflację a więc podnosić stopy lichwy do góry. Czy coś Ci to mówi?

KOLUMNA „F” – to czysty banksterski zysk z odsetek. Aby nie przesadzać przyjęliśmy, że banki komercyjne nie dostosowały się do zaleceń NBP i podniosły oprocentowanie pożyczek jedynie do potrójnej stopy lombardowej i że koszt zakupu pieniędzy (odsetki od depozytów) utrzymywały na poziomie jednej stopy lombardowej. Zatem miały około dwóch stóp lombardowych na czysto! Podsumowanie kolumny obrazuje kwotę wytransferowaną z naszego kraju z tytułu odsetek – ponad bilion zł.

KOLUMNA „G” – pokazuje roczny przyrost pieniędzy w obiegu. Jak patrzeć na te cyfry? Weźmy za przykład rok 1998 (wiersz 4). Otóż pożyczając 178 mld zł (w tym 69 mld zł pieniędzy „wykreowanych”) gospodarka zdołała zarobić dodatkowo 38 mld zł i spłacić odsetki w wysokości 58 mld zł. Był to potworny wysiłek, z którego społeczeństwo nie skorzystało nic. Dosłownie NIC!!!

Ten rok 2005 i prace nad ustawą o obniżeniu lichwy przytoczyłem nie bez powodu. Gdyby zjawił się wtedy jakiś polski Orban, moglibyśmy mieć sytuację jak w następnych kolumnach.

KOLUMNA „H” – w 2005r. decydujemy się na rozproszenie emisji wyliczonej godnie z „koncepcją kotwiczenia waluty na parytecie gospodarczym i celu inflacyjnym”, w gospodarkę. Posługujemy się przy tym formułą emisyjną przedstawioną w: KONWERSATORIUM – monetarna manna z nieba. Następuje radykalna zmiana sytuacji w bankach komercyjnych. W ciągu dwóch lat nowego reżimu monetarnego w bankach pojawia się nadpłynność, czyli nadwyżka depozytów nad pożyczkami. Przez pierwsze dwa lata, niedobór środków pokrywany jest pożyczkami redyskontowymi NBP (schyłkowa emisja pierwotna), który po spłacie powinien zostać przekazany na rachunek dochodów pozabudżetowych państwa z przeznaczeniem na dokapitalizowanie polskiego przemysłu i wycofany z systemu bankowego.

Wspomniana formuła emisyjna dawała znacznie niższe kwoty emisji, które skierowaliśmy na cele inwestycyjne przedsiębiorców. Strona popytowa skorzystała na obniżce stóp procentowych kredytów. Stworzono trwałe podstawy wzrostu gospodarczego. Według przeprowadzonego szacunku inwestycje przedsiębiorców mogłyby wzrosnąć o około 20% rocznie. Na stan obecny sektor polskich przedsiębiorstw mógłby być ponad dwa razy mocniejszy!

KOLUMNA „I” – potrzeby pożyczkowe obniżyłyby się o kwoty rozproszonej emisji.

KOLUMNA „J” – stopy oprocentowania pożyczek i depozytów mogłyby zostać radykalnie obniżone. Banki powinny działać na zasadach non profit, a koszt obsługi wtórnego obiegu pieniądza nie powinien przewyższać kwot z kolumny wyliczonych przy założeniu oprocentowania wkładów na poziomie 3% i oprocentowania pożyczek na poziomie 4,5%. Być może nie jest to jeszcze bankowość bez odsetkowa, ale nie widzę tu lichwy.

| Rachunek dla banksterów krajowego i zagranicznego autoramentu za okres 1998-2013 r | ||

| lp | Tytuł | Kwota |

| 1 | Kwoty przywłaszczonej emisji (celka C20) na pokrycie skutków inflacji i wzrostu PKB. Kwoty te były głównie kierowane na niszczenie i wykup polskiego majątku narodowego. | + Około 2 biliony zł |

| 2 | Kwoty odsetek (celka F20). Kwoty te służyły do tuczenia polskich kolaborantów.. | + Około 1 bilion zł |

| 3 | Dotacje unijne. Daliście jakiś ochłap. Nie myślcie, że będziemy wam za to wdzięczni. Tym nie przykryjecie rozmiaru łajdactwa. | – Około 300 mld zł |

| Razem: | Około 2,7 biliona zł. | |

W razie czego wiesz do kogo strzelać:

- Konferencja Przedsiębiorstw Finansowych, zrzeszająca 22 największe przedsiębiorstwa bankowe i niebankowe

- Instytut Badań Nad Gospodarką Rynkową,

- Narodowy Bank Polski,

- Związek Banków Polskich,

- Krajowy Związek Banków Spółdzielczych,

- Rada Ministrów, Ministerstwo Finansów i Ministerstwo Sprawiedliwości,

- Krajowa Rada Sądownictwa.

Dla cierpliwych: